LE DOMANDE PIU’ FREQUENTI CHE CI RIVOLGONO I NOSTRI CLIENTI SUGLI ALLESTIMENTI BUSINESSCAR N1

Faq

DOMANDE FREQUENTI SU ALLESTIMENTO BUSINESSCAR.IT

Di seguito riportiamo una lista delle domande più frequenti che i nostri utenti ci chiedono sugli allestimenti Businesscar.it N1.

Lo stabilisce una direttiva europea, la 98/14 CE aggiornata con successive modifiche che pone le autovetture tra gli autoveicoli rispondenti alle norme di categoria M1 e gli autocarri e uso speciale in quelli rispondenti alle norme di categoria N1. Esisto due condizioni basilari per determinarne la definitiva classificazione:

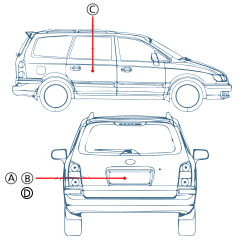

a) il codice carrozzeria (per poter essere N1 il codice di partenza deve essere AC o AF)

b) determinata la portata del veicolo e ponendo il rapporto tra il peso totale dei passeggeri trasportati (escluso il conducente) con un peso singolo di 68 kg e la portata residua per le merci se è superiore il peso delle persone resta M1 se è superiore il peso per le merci diventa un N1

c) Esempio: auto con portata di 480 kg e 4 passeggeri (4 x 68 = 272) da cui 480-272 = 208 kg = M1

Stessa auto con portata di 480 kg ma 3 passeggeri (4×68 = 204) da cui 480 – 204 = 276 kg = N1

Nessuna in quanto entrambi sono riconosciuti in partenza beni strumentali (tranne gli autocarri di cui alla risposta n. 4) ed possono avere una detrazione e deduzione totale nel rispetto del principio di inerenza.

Es. un notaio non può avere un autocarro e un macellaio una betoniera (è dura farla passare come un grosso tritacarne)

Sì, è possibile in quanto la normativa non fa riferimenti di esclusività per aziende o privati.

E’ necessario fare riferimento al Decreto Dirigenziale dell’Ufficio delle Entrate datato 6 dicembre 2006 che stabilisce un criterio per verificare matematicamente se il veicolo, una volta trasformato, dal punto di vista fiscale, è detraibile o meno.Il DD stabilisce tre punti da verificare ed è sufficiente che almeno uno di questi non sia rispondente all’ipotesi del decreto che il bene è da considerare non strumentale all’attività.

I punti sono rilevabili dai documenti del veicolo oggetto del cambio di categoria:

• il numero dei posti del veicolo è uguale o maggiore a 4.

• il codice carrozzeria è F0

• il rapporto Potenza (kW) / Portata (t) è uguale o maggiore a 180.

NB. Esistono in circolazione degli autocarri derivati da autovetture chiuse con codice carrozzeria taroccato sulla carta di circolazione (diverso da F0). Per versioni con una potenza superiore a 90 KW sono in corso accertamenti della Motorizzazione. Ovviamente diverso il discorso per i pick up con codice K0 = cassone

Se l’autocarro è così già omologato in partenza dal costruttore nel rispetto delle Direttive europee (98/14 Ce e successive modifiche) non ha l’obbligo del divisorio. Se la versione autocarro la si ottiene da una trasformazione in unico esemplare di una vettura allora il divisorio nel rispetto di un apposito DM deve essere montato in modo irremovibile.

Vale lo stesso concetto del divisorio per l’autocarro. Per esempio per ottenere da un SUV una versione di officina mobile nel vano di carico devono essere fissati in modo inamovibile alla carrozzeria tramite viti a frattura, rivetti o bulloni saldati a freddo) delle scaffalature ed attrezzature, tali da non poter mai lasciare i veicolo. E’ quanto stabilisce nel principio una ordinanza recente del 2013 della Corte di Cassazione che ritiene il fissaggio ancora più importante dell’omologazione.

No, basta solo in caso di controllo della Polizia dare la giusta motivazione perché la legge dice che è sufficiente la dichiarazione da parte del conducente e non la dimostrazione. Anche nei giorni festivi vale la stessa cosa! Unica attenzione nel caso le forze dell’ordine siano la Guardia di finanza di essere in regola con l’aspetto fiscale.

Con la tradizionale immatricolazione “autovettura” le imprese ed i professionisti hanno la possibilità di dedurre solo il 20% dell’imponibile fino ad un massimo di 18.076 euro sul costo effettivo della propria vettura e detrarre l’Iva per il 40% dell’imposta.

Omologando la stessa vettura come AUTOVEICOLO AD USO SPECIALE o AUTOCARRO e documentandone l’inerenza, è invece possibile detrarre (IVA) e dedurre (Imponibile) fiscalmente l’INTERO COSTO del veicolo, comprensivo inoltre di ogni manutenzione tecnica oltre a tutte le spese riguardanti il carburante, gli pneumatici ed altre spese varie.

Tutte quelle, senza limitazioni, indicate sulla carta di circolazione fino ad un massimo consentito in sede di omologazione di 6 oltre il conducente.

NO, l’autorizzazione a cui si fa riferimento deve essere richiesta solo se, in particolare situazioni di emergenza od attinenti al lavoro sia necessario trasportare passeggeri sul cassone o nel vano del veicolo normalmente adibiti al trasporto delle cose.

CERTO, nessuna norma lo proibisce in quanto il privato effettua un trasporto di “cose proprie” per le quali, in base agli articoli 82 ed 83 del C.d.s. non è richiesta alcuna autorizzazione speciale. Ai fini fiscali potrebbe essere opportuno applicare il principio del pro – rata per evitare contenziosi con l’Ufficio delle Entrate.

NO, proprio il C.d.S. , pensando, come doveroso alla sicurezza dei bambini, prevede all’art 172 comma 4 che “i passeggeri sino a dodici anni possono occupare i posti anteriori delle categorie di veicoli M1 ed N1 solo se trattenuti da idonei sistemi di ritenuta (che sarebbero poi le cinture). Per sapere quali sono i veicoli delle categorie M1 ed N1 basta consultare il cds all’art 47 dove si dice che N1 sono i veicoli destinati al trasporto di cose aventi massa massima non superiore a 3,5 ton (ossia gli autocarri e gli autoveicoli ad uso speciale).

NO. Le limitazioni al traffico nei giorni festivi degli autocarri o di altre tipologie di veicoli rappresentano un’eccezione legata a situazioni contingenti e non la regola e comunque non riguarda mai gli autoveicoli ad uso speciale.Infatti tali che normalmente tali limitazioni riguardano gli autocarri ,autotreni ed autoarticolati con massa superiore alle 7,5 tonnellate.